十强中有一半为日本企业,包括三菱电机、富士电机、东芝、瑞萨、罗姆。欧洲企业有英飞凌和意法半导体,美国企业有安森美、威世,中国仅有一家公司入选——闻泰科技旗下的安世半导体。

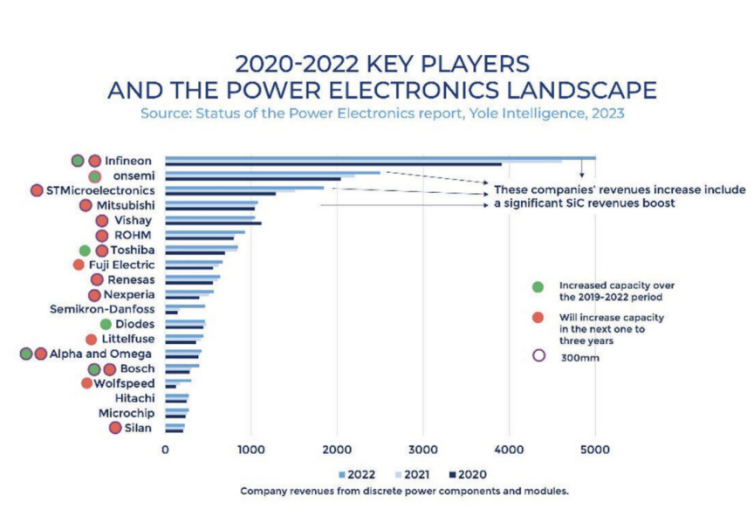

以下为 2020 年至 2022 年功率半导体供应商前 20 榜单的具体排名及分析。

在本次发布的榜单中,英飞凌科技位居榜首,它在 2020 年至 2022 年期间持续大幅度增长;排名第二的安森美和排名第三的意法半导体,虽然销售额不及英飞凌,但营收情况也是持续不断的增加;三菱电机排名第四;威世排名第五;罗姆排名第六;东芝排名第七;富士电机排名第八;瑞萨电子排名第九;安世半导体排名第十。

得益于低碳化和数字化,英飞凌营收在过去五年达到快速地增长。根据英飞凌年报显示, 2022 年英飞凌全年营收为 142.18 亿欧元,同比涨幅为 28.6%;利润为 33.78 亿欧元,同比劲增 63%;利润率为 23.8%,较上一年增长 5.1 个百分点。需要指出的是,该公司 2022 财年的营收、利润和利润率均创下历史新高。

从业务结构来看,汽车电子业务营收占比最大,达到 45%,可谓是英飞凌的「半壁江山」。电源与传感系统占比 29%,工业功率控制和安全互联系统均占比 13%。英飞凌在包括汽车功率器件、电源器件等汽车半导体多个细致划分领域当中都占据着行业领先的位置,根据英飞凌调研判断,新能源汽车半导体的增量巨大,预计在未来几年内将以年均 30% 左右的复合增长率实现成倍增长。

2016 年安森美收购仙童半导体产品线优势互补,成为全世界第二大功率半导体供应商。安森美的产品线十分丰富,可以覆盖大部分新能源应用中的主动器件物料单,尤其是大功率的功率器件。

安森美 2022 财年实现盈利收入 83.26 亿美元,同比增长 24%,营收创历史纪录。按业务部门划分,安森美电源解决方案部(PSG)、先进解决方案部(ASG)、智能感知部(ISG)营收分别为 42.08 亿美元、28.41 亿美元、12.76 亿美元,分别同比增长 22%/18%/42%。从应用端来看,公司汽车业务仍处于供不应求状态,2022 年全年汽车与工业终端业务合计营收 46.5 亿美元,同比增长 38.1%,是营收增长的主要驱动力。

安森美主要围绕电源和功率部分展开业务,主要的应用终端市场也是从工业扩展到汽车,汽车业务的增速也是在所有的应用中最快的。安森美半导体在功率半导体市场的份额排名第二,从长远来看,多元化的硅、SiC 和 GaN 产品是电源逻辑公司的必要选择。

在功率半导体领域,意法半导体基本的产品涵盖 SiC 和高低压硅二极管、GaN 功率器件、射频晶体管、IGBT、MOSFET 等。意法半导体作为传统功率半导体龙头,在 MOSFET 领域一马当先的优势明显。

2022 财年意法半导体净营收 161.3 亿美元,毛利率 47.3%;盈利率为 27.5%;净收入为 39.6 亿美元。意法半导体 2022 财年的收入增长主要是由汽车和工业应用的强劲需求推动。

2022 财年,汽车产品和分立器件产品部(ADG)、微控制器和数字 IC 产品部(MDG)和模拟器件、MEMS 和传感器产品部(AMS)的收入份额分别为 37%、32% 和 31%。其中汽车产品和分立器件产品部全年营业利润增长 117.9%,总计 4.702 亿美元,营业利润率 27.7%。

此外其基于 SiC 的分立器件解决方案在下一代电动汽车中获得了广泛的成功,MCU 和电源解决方案也在新型的汽车域控制架构上获得了大量应用,车用惯性传感器业务规模同比增长超过 40%。

三菱电机作为日本功率半导体的龙头,其在单管、IPM、高铁、电网、电动车等中高压功率半导体领域占据优势地位。

根据三菱电机 2022 年财报显示,半导体事业营收 2,815 亿日元、营业利益率 292 亿日元,仅占总营收的 5.6%、营业利益率的 11.1%,在五个事业部中排第四;但 16.6% 的年营收成长率、与 73.8% 的营益成长率,均居五个事业部之冠,且基本的建设、工业平台、家电生活、B2B 平台事业部,均仰仗半导体事业部维持竞争力。

三菱电机社长兼 CEO 漆间启先生表示功率半导体业务是集团业务增长的主要牵引力。

Vishay 是世界上最大的低功率 MOSFETs 制造商,其产品大范围的应用于汽车、电池管理系统、LED 照明等领域。

近日韩国 8 英寸纯晶圆代工厂启方半导体宣布,该公司已与威世集团签署了多款功率 MOSFET 产品的长期供应协议。根据这项协议,威世确保了功率 MOSFET 稳定的代工供应商,而启方半导体则与汽车功率分立器件的大客户合作,从长远来看,这将增加其汽车半导体的销售份额。

受电动汽车市场对功率半导体需求的日渐增长,功率器件大厂罗姆近年来业绩持续增长。

2022 年因车用功率半导体需求增加,加上受惠于日元贬值,带动合并营收年增 12.3% 至 5,078 亿日元,创下历史上最新的记录纪录;合并盈利同比大增 29.2% 至 923 亿日元,合并净利润同比大增 20.3% 至 803 亿日元。

罗姆从 2022 年 12 月开始量产 SiC 功率半导体,大多数都用在逆变器应用。它使电力消耗更有效率,并且在电动汽车上配备时能增加约 10% 的额外里程。罗姆表示在加快速度进行发展的电动汽车市场,SiC 功率元器件是实现更高效率的重要技术,公司正在加快 SiC 功率元器件的生产步伐。

东芝 2022 年全年营业收入 33617 亿日元,同比增加 0.7%; 功率半导体和机械硬盘(HDD)等器件业务营收 7971 亿日元;铁路和水处理等基础设施业务营收 6932 亿日元,发电等能源业务营收 6695 亿日元。

东芝的分立器件产品最重要的包含功率器件、隔离器件、小信号器件,主要使用在在电力供应、节能和节电。东芝表示功率器件是东芝发展策略的核心,未来将致力于提高采用功率电子技术的各种类型的产品性能。

富士电机开发、生产的功率半导体是电力电子设备中的关键元器件,它可以创造出能源稳定供应、自动化、节能等重要价值。2022 年富士电机的净销售额 10094 亿日元 (约 72.8 亿美元),上年为 9102 亿日元。富士电机曾表示,在电动汽车和可再次生产的能源需求增加的背景下,将增加功率半导体的资本支出。

瑞萨电子 2022 年营收为 1.5 万亿日元,同比增长 51%;盈利 4241.7 亿日元,同比增长 144.0%。瑞萨指出,以 40nm 微控制器为中心的汽车业务的强劲需求仍将持续,但在工业、基础设施和 IoT 业务方面,以 PC、移动、消费者为中心,调整阶段仍将持续。

相比美日欧厂商强势的市占率,中国在全球功率半导体榜单中仅有安世半导体入选前十。

安世半导体曾为飞利浦半导体标准产品事业部,拥有 60 年左右的发展历史,于 2019 年被闻泰科技收购,目前在全球拥有 14000 余员工、自有工厂 6 个,其产品线中二极管产品与小型号 MOSFET 占有相当优势的地位。

2022 年安世半导体总营收为 23.6 亿美元,同比增长 10.7%,数据显示公司在汽车和工业等关键领域均实现良好增长。

从 2020 年安世业务全部合并以来,半导体业务收入占比从 19% 增长至 27%,ODM 业务收入从 81% 下降至 68%,主要得益于汽车工业市场旺盛的需求。由于安世下游中超 7 成为汽车和工业电力,消费电子占比不高。今年上半年,安世半导体来自汽车领域的收入占比为 61.05%,新能源汽车快速地发展带来的市场需求为其打开了中长期增长空间。

可以看到,新能源汽车的爆发带来了功率半导体的新增长点,当整个行业都在忙于去库存时,功率半导体成为唯一的例外。安森美及英飞凌的车规 MOSFET 等产品价格持续高位,IGBT 始终是短缺的货源,在上图统计的前 20 名功率半导体厂商中,有 14 家计划将在未来一到三年内增加产能,此外 SiC 也乘着新能源汽车的大风,需求一路「扶摇直上」。

新能源车全球普及加速,功率密度标准持续提升为 SiC 产业落地提供契机。目前各国制定的电动车发展路线图中,功率密度标准逼近主流 Si 基器件的性能极限,SiC 器件成为理想替代。全球功率半导体巨头也一致看好 SiC 长期发展,大幅扩产下游产能。

今年 8 月英飞凌宣布投资 50 亿欧元大幅扩建马来西亚居林 8 英寸 SiC 芯片厂,2025 财年 SiC 营收目标将超 10 亿欧元,2030 年奥地利菲拉赫和居林的 SiC 年收益潜力将达 70 亿欧元,全球市占率达到 30%。

今年 3 月,三菱电机宣布将投资约 1000 亿日元,在熊本县菊池市的现有工厂厂区建设 8 英寸 SiC 晶圆厂和增强相关生产设施,以增加 SiC 功率半导体的生产。三菱电机预计到 2030 年,三菱电机 SiC 功率模块营收占比将会提升到 30% 以上。

5 月,安森美表示计划投资 20 亿美元以提高 SiC 芯片产量;今年 6 月,意法半导体宣布将与三安光电在中国成立 8 英寸 SiC 器件制造合资企业,三安光电将配套建设一座 8 英寸衬底厂。合资公司预计 2025 年第四季度投产,将帮助意法半导体实现 2030 年 SiC 收入超过 50 亿美元的目标。

海外半导体企业历来资本开支保守,大规模投资意味着 SiC 是各龙头一致看好的长期确定方向。扩产 SiC 已是功率半导体厂商的一致目标。富士电机目标在 2025 年度将 SiC 功率半导体占半导体业务营收比重提高至 10% 左右、目标在 2025-2026 年期间将全球 SiC 功率半导体市场占有率提高至二成。

东芝计划在 2023 年度将旗下姬路半导体工厂的 SiC 功率半导体产量扩增至 2020 年度的 3 倍、之后计划在 2025 年度进一步扩增至 10 倍,目标最迟在 2030 年度取得全球一成以上市占率。

罗姆指出,位于福冈县筑后市的工厂已于 2022 年 12 月开始量产 SiC 功率半导体,且也计划兴建新工厂,目标在 2025 年度将 SiC 功率半导体月产能(以 6 英寸晶圆换算)提高至 2021 年度的 6.5 倍、2030 年度进一步扩增至 35 倍。

半导体功率器件起源于欧美,日本后来居上占了半壁江山。和国外厂商相比,国内功率器件行业的产品结构、技术水平和创造新兴事物的能力仍存在比较大的差距。不过,通过近些年对国际大厂先进的技术的持续引进以及自主创新,我国厂商在功率器件中低端产品上已经实现了部分国产化,并且在高端产品上也有了一定的突破。

中国的领先企业有安世半导体、华润微、扬杰科技、士兰微、华微电子、捷捷微电、斯达半导、新洁能、比亚迪半导体、时代电气等,其中安世半导体产品覆盖最为全面,基本上涵盖了二极管、MOS、IGBT、SiC 等主要产品线;此外,士兰微、华润微、扬杰科技等老牌功率器件厂商产品也基本上覆盖了市场主流的 MOS 和 IGBT 产品;而比亚迪半导体和时代电气,背靠母公司拥有强大的终端市场,相关功率器件产品除了自用外,也走向市场开始向其他大客户实现了批量出货。此外,中国作为全球上限功率半导体消费市场,未来,随技术水平的提升以及管理经验的积累,国内相关企业有望进一步对国外企业形成竞争优势,占据更大的市场空间。